主要な中央銀行はつい数か月前まで、金融政策を非常に緩やかに引き締めることができると見込んでいた。インフレは、パンデミックとその後のロシアのウクライナ侵攻に伴う供給ショックの異例な組み合わせによって引き起こされ、これらの圧力が緩和されれば急速に低下すると予想されていた。

インフレ率が数十年ぶりの高水準に上昇し、物価圧力が住宅やその他のサービスに拡大する現在、中央銀行は、インフレ期待の急上昇や、中銀の信頼性を損なうことを避けるために、より早急に動く必要性を認識している。政策当局者は過去の教訓に留意し、後にもっと厄介で破壊的な調整が起きることを避けるべく、断固として行動しなければならない。

米連邦準備理事会(FRB)とカナダ銀行、イングランド銀行はすでに金利を大幅に引き上げており、今年もさらに大幅な利上げが続くことを示唆している。欧州中央銀行は 最近、10年超ぶりに利上げを行った。

インフレを押し下げるための実質金利の引き上げ

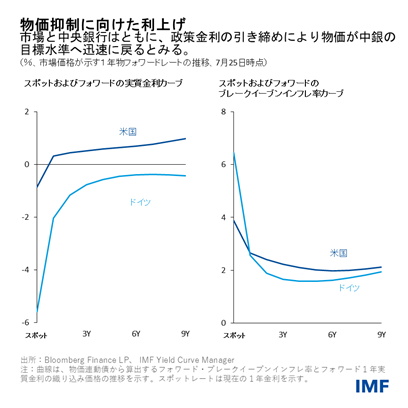

中央銀行の行動と政策見通しに関するコミュニケーションにより、国債の実質金利(すなわちインフレ調整後の金利)が年初来、大幅に上昇した。

短期実質金利は依然としてマイナスだが、米国の実質金利フォワードカーブ、すなわち市場価格が示唆する1年先における1―10年後の実質金利の道筋は、曲線全体に渡り0.5%から1%上昇している。

この道筋は、生産高を潜在成長率付近まで拡大させる 「中立的」 な政策スタンスとほぼ一致している。FRB は6月中旬に公表した経済見通しサマリーで実質中立金利を0.5%程度と示唆し、今年と来年のGDPを共に、潜在的な成長率予測に非常に近い1.7%増と見込んだ。

ドイツ国債が代表するユーロ圏の実質金利フォワードカーブも、依然として大幅なマイナスにとどまっているが、上方にシフトしている。これは、実質金利が非常にゆっくりと中立水準に一致することを示す。

国債の実質金利上昇により、消費者や企業の借入コストはより大幅に上がり、世界的な株価の急落の一因となった。中央銀行と市場は、この金融環境の引き締めが、インフレ率を比較的迅速に目標水準まで押し下げるとの見方だ。

具体例で説明すると、市場ベースのインフレ期待予想の指標は、米国とドイツの両国で、今後2、3年以内にインフレ率が2%程度に回復することを示す。FRBの最新の四半期見通しなどの各中央銀行の予測も、エコノミストや投資家の調査と同様に、物価上昇率の鈍化を示唆する。

これはいくつかの理由から合理的なベースラインシナリオである。

- 金融と財政引き締めは合わさって、エネルギーと非エネルギーのモノ双方の需要を冷やすはずであり、耐久消費財のような金利に敏感な項目は特にそうである。これは、モノの価格の上昇ペースを抑制したり、価格を下げる可能性があり、一次産品市場にさらなる混乱がなければ、エネルギー価格を押し下げる可能性もある。

- パンデミックの影響が和らぎ、ロックダウンと生産の中断が頻繁ではなくなるにつれて、供給側の圧力が緩和されるはずである。

- 経済成長の鈍化は、最終的にサービス部門のインフレを押し下げ、賃金の伸びを抑制する。

重大なインフレリスクが高い

しかし、インフレ率の上昇ペースは中央銀行や市場にとって予想外であった。そして物価の先行きについては不確実性が残っている。インフレは中央銀行が想定するよりも早く低下する可能性はある。サプライチェーンの混乱が緩和され、世界的な政策引き締めによりエネルギーとモノの価格が急速に下落した場合は特にそうだ。

それでも、インフレリスクは上振れに大きく傾いているようだ。高インフレが定着し、インフレ期待が抑制の効かない状態になるリスクは高い。

住宅の家賃から個人サービスまで、あらゆるサービスのインフレ率は、すでに高止まりしている水準から一段と上昇しており、すぐに下がる可能性は低い。これらの圧力は、名目賃金の急速な伸びによって拍車がかかっている可能性がある。労働市場が底堅い国では、名目賃金が急速に上昇し始める可能性がある。賃金上昇は企業が合理的に吸収できるペースを上回り、それに伴う単位労働コストの増加が価格に転嫁されることとなろう。こうした「影響の第2弾」は、より持続的なインフレと期待インフレ率の上昇につながる。最後に、エネルギー価格が改めて急上昇したり、既存の混乱を悪化させたりする地政学的緊張が一段と高まれば、より長い期間、高インフレが続くこととなる。

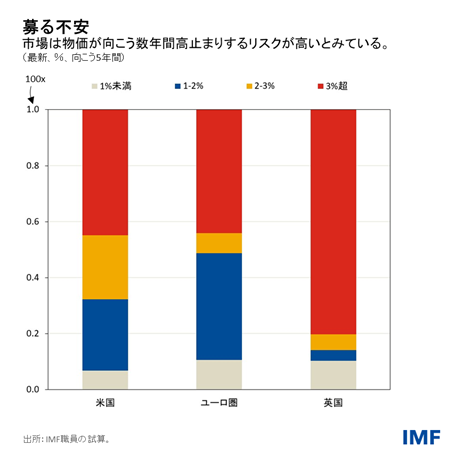

上記で論じた「平均的」インフレ期待に関する市場に基づくデータは安心材料のようであるが、市場は、インフレ率が今後数年間で中央銀行の目標をはるかに上回る可能性が高いとみているようだ。具体的には、米国とユーロ圏、英国で3%を超えるインフレ率が今後数年間持続する可能性が高いと市場データは示す。

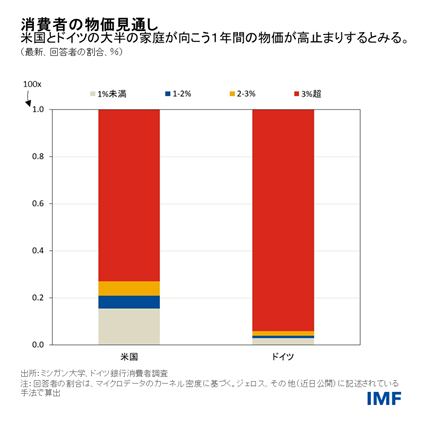

消費者と企業もここ数か月でインフレリスクの上昇をますます懸念している。米国とドイツの家計調査によると、国民は 向こう1年間で高いインフレ率を予想しており、今後5年間で目標をはるかに上回る可能性がかなり高いとみている。

より強力な引き締めが必要な場合も

上振れリスクが顕在化し、高インフレが定着すれば、インフレ率を引き下げるコストが著しく高くなるだろう。その場合、中央銀行は断固とした行動で経済を冷やすためにより積極的に引き締めなければならず、失業率は大幅に上昇せざるを得ないだろう。

既に流動性が乏しい兆しがみられる中、政策金利の引き締めが加速すると、リスク資産価格がさらに急落する可能性があり、株式や信用、新興国資産に影響するだろう。金融環境のタイト化は無秩序な状態となることが大いにあり得る。金融システムの強靭性を試し、新興国市場に特に大きな負担をかける可能性がある。インフレ率が数十年ぶりの高水準で推移する中、金融政策の引き締めに対する国民の支持は今のところ強いが、経済コストと雇用コストが上がることにより、支持が弱くなることもあり得る。

それでもなお、物価の安定を回復することは極めて重要であり、持続的な経済成長の必要条件である。1960年代と1970年代の高インフレ期の重要な教訓は、物価抑制の対策が遅過ぎると、インフレ期待を再び安定化させ、政策の信頼性を回復するための引き締めがはるかに痛手を伴うものとなることである。中央銀行は、こうした経験をしっかりと念頭に置き、困難な道のりを歩んでいくことが重要だ。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFによる金融部門のサーベイランスと能力開発、金融政策とマクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。ニューヨーク連銀副総裁兼調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとったほか、「American Economic Review」、「Journal of Finance」等の経済学および金融分野の学術誌で論文を発表している。資本市場動向の総合的な影響に研究上の重点を置いている。マサチューセッツ工科大学で博士号、ロンドン・スクール・オブ・エコノミクスで理学修士号、ゲーテ大学フランクフルトでディプロマ、パリ・ドフィーヌ大学で修士号を取得。

クリストファー・エルセグは、IMF金融資本市場局の副局長であり、金融・マクロプルーデンス政策、中央銀行業務、金融政策モデリング、資本フロー管理などの分野の監督を担当する。 米連邦準備制度理事会(FRB)の国際金融局上級局長補を経て現職。 研究テーマは、金融・財政政策、金融安定、オープンエコノミー・マクロ経済学などであり、キャリアを通じてグローバル・マクロ経済モデルの開発に従事。シカゴ大学で経済学博士号を取得。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。